在2026年的今天,人工智能(AI)技术正以惊人的速度渗透到各行各业,从聊天机器人到自动驾驶,再到大规模数据分析,AI已成为推动科技创新的核心力量。然而,这种迅猛发展并非没有代价。AI模型的训练和推理需要海量的计算资源,特别是高性能的图形处理器(GPU,即显卡)和内存(如DRAM、HBM)。这些硬件的需求激增,导致全球供应链紧张,价格持续上涨。根据最新市场报告,AI数据中心的建设正吞噬大量芯片资源,直接推高了消费级硬件的价格。本文将从多个角度全方位剖析这一现象,包括需求驱动、供应链因素、市场行情、厂商竞争、对消费者的影响以及未来趋势,帮助读者全面理解这一“AI硬件涨价潮”。

(图1:AI数据中心内部的GPU集群,展示了AI计算的硬件密集型需求。)

AI 对硬件需求的影响

AI的兴起,尤其是生成式AI如ChatGPT和Stable Diffusion的流行,直接刺激了对特定硬件的需求。AI模型训练依赖于并行计算,而GPU以其强大的并行处理能力成为首选。NVIDIA的H100和A100系列GPU已成为数据中心标配,每块GPU需要配备数十GB的高带宽内存(HBM)来处理海量数据。同时,内存(DRAM)在AI系统中扮演关键角色,用于存储中间结果和模型参数。

从技术角度看,AI模型的参数量正指数级增长。以GPT-4为例,其参数已达万亿级别,需要数百GB的内存支持。2025年以来,AI服务器的需求导致HBM产量优先分配给企业级市场,消费级DRAM供应减少。根据市场分析,AI数据中心占全球DRAM产能的30%以上,这直接挤压了PC、手机和游戏机的硬件供应,导致价格上涨。

此外,AI的边缘计算趋势(如手机AI芯片)进一步加剧了需求。智能手机和笔记本电脑需要更多内存来运行本地AI模型,这使得DDR5等新一代内存成为抢手货。

价格上涨的原因剖析

硬件涨价的核心驱动力是供需失衡。以下从多个维度分析:

- 需求端爆炸式增长:AI基础设施建设如火如荼。科技巨头如Google、Microsoft和Meta正大规模部署AI服务器,每个服务器可能配备8-16块GPU和数百GB内存。2025年,全球AI芯片需求同比增长超过50%,导致HBM价格从2025年中期的5.5美元/16GB模块飙升至20美元以上。 同时,DRAM整体价格上涨20-60%,部分高端模块甚至翻倍。

- 供给端瓶颈:半导体制造产能有限。生产HBM和GPU需要先进的制程工艺(如TSMC的3nm),但工厂扩产周期长达2-3年。2025-2026年,制造商如三星和SK海力士将产能转向AI专用芯片,减少消费级产品供应。这导致“内存疫情”——供应短缺持续到2027年。

- 外部因素影响:地缘政治紧张(如中美贸易摩擦)加剧供应链不稳定。原材料(如硅晶圆)价格上涨,加上能源成本上升,进一步推高制造费用。疫情后遗症和自然灾害(如地震影响台湾芯片厂)也放大供给波动。

(图2:2020-2026年GPU价格趋势图,显示AI需求推动下的持续上涨。)

当前市场行情(2026年1月)

进入2026年,硬件价格已进入高位运行阶段。以NVIDIA GPU为例,RTX 5090的建议零售价从2025年的1999美元飙升至潜在的5000美元,涨幅超过150%。 RTX 5070系列维持在549美元,但生产减量30-40%导致市场缺货。

内存方面,DDR5服务器模块价格可能翻倍,消费级32GB套装从2025年的100美元涨至150-200美元。 NAND闪存(用于SSD)也受波及,1TB SSD价格上涨20%。整体来看,PC组装成本增加15-25%,手机和笔记本价格随之水涨船高。

| 硬件类型 | 2025年平均价格 | 2026年当前价格 | 涨幅 |

|---|---|---|---|

| NVIDIA RTX 5090 GPU | $1999 | $4000-$5000 | 100-150% |

| 32GB DDR5 RAM 套装 | $100 | $150-$200 | 50-100% |

| 1TB SSD | $50 | $60-$70 | 20-40% |

(表1:2026年主要硬件价格对比,数据基于市场报告。)

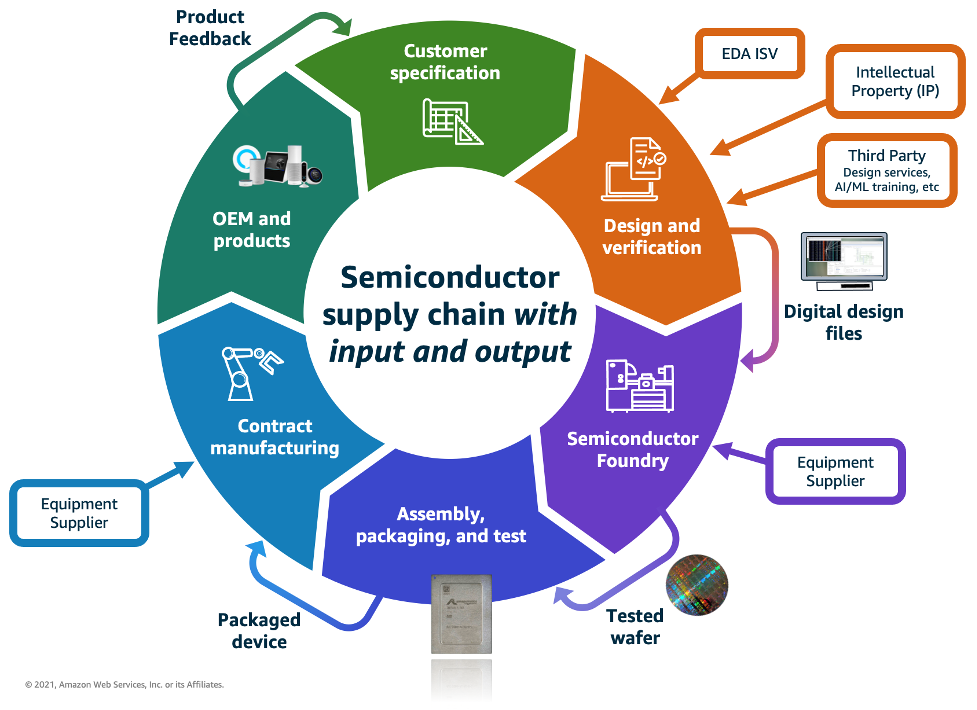

供应链问题深度剖析

半导体供应链高度全球化,但脆弱性显露无遗。AI硬件的生产链条从原材料开采到芯片封装,涉及多个国家。2026年,关键瓶颈包括:

- 产能分配不均:制造商优先满足AI大客户,如NVIDIA的Blackwell平台占用大量TSMC产能,导致AMD和Intel的消费级GPU延期。

- 先进工艺限制:3D堆叠和CoWoS封装技术成为AI芯片的供给瓶颈,仅少数公司(如TSMC)掌握。

- 地缘风险:台湾地震频发、中国大陆的出口管制,以及美国芯片法案的影响,都加剧不确定性。预计2026年,供应链恢复需额外投资数百亿美元。

(图3:半导体供应链示意图,突出从原材料到成品的复杂环节。)

主要厂商与市场竞争

NVIDIA主导AI GPU市场,市占率超80%,其股价受益于涨价潮。 AMD作为挑战者,以Radeon RX系列分羹,但也面临涨价压力。三星和SK海力士控制内存市场,前者已将部分DRAM价格上调60%。

竞争中,新兴玩家如Groq和Cerebras推出专用AI芯片,试图降低依赖,但短期内难以撼动巨头。价格战转为“产能战”,谁能更快扩产,谁就占据优势。

(图4:DRAM内存模块实物图,代表当前热门硬件。)

对消费者的影响

对于普通消费者,涨价意味着升级成本上升。游戏玩家可能推迟购买高配PC,开发者转向云端AI服务。但积极一面是,AI优化将使硬件更高效,未来模型可能在低端设备运行。 企业用户则受益于AI生产力提升,但需应对预算压力。

未来趋势展望

展望2026年后半年,价格可能继续上涨,但AI硬件效率提升(如每年成本下降30%)将缓解压力。 新产能上线(如三星新厂)预计在2027年稳定市场。 趋势包括:边缘AI普及、量子辅助计算,以及可持续硬件设计以降低能源消耗。 总体而言,AI将重塑硬件生态,但涨价潮或成短期阵痛。

结论

AI与硬件涨价行情是技术进步的双刃剑。它反映了创新驱动下的市场动态,但也提醒我们需关注供应链韧性。建议消费者在2026年初囤货,或转向二手市场。作为AI爱好者,我们应拥抱变化,推动更公平的资源分配。